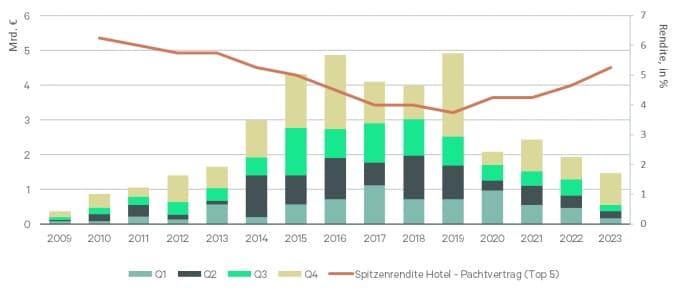

Je nachdem, wessen Analysen man mehr Glauben schenken mag, hat sich das Transaktionsvolumen für Hotels in Deutschland 2023 zwischen 1,3 und 1,5 Milliarden Euro bewegt. Damit lag es um rund ein Viertel niedriger als im eh schon recht schwachen Vorjahr. Laut JLL und Cushman & Wakefield war 2023 das schwächste Jahr seit 2012. Allerdings sorgte ein starkes drittes Quartal, in dem allein fast eine Milliarde hinzugekommen sind, dafür, dass die Bilanz im Vergleich zu den letzten drei Jahren nicht gänzlich abgefallen ist.

| Hoteltransaktionsvolumen Deutschland | ||||

| BNP Paribas | JLL | CBRE | Cushman & Wakefield |

|

| 2023 | 1,3 Mrd. Euro | 1,4 Mrd. Euro | 1,47 Mrd. Euro | 1,5 Mrd. Euro |

| Differenz zum Vorjahr | – 29 % | – 24,5 % | – 24 % | – 23 % |

„Das vergleichsweise gute Transaktionsvolumen im letzten Quartal verdeutlicht, dass die Assetklasse Hotels wieder zunehmend an Interesse gewinnt“, betont Helena Rickmers, Associate Director Hotel Investment bei CBRE. Für das insgesamt bescheidene Jahresergebnis gibt es verschiedene Gründe: „Hohe Finanzierungskosten, eine schwierige Preisfindung und Inflation hemmten das Geschehen, wodurch hauptsächlich kleinere Einzeltransaktionen stattfanden. Value-Add-Investoren konzentrierten sich auf betreiberfreie Hotels sowie das Budget- und Luxussegment, während Core-Käufer äußerst selektiv agierten“, erklärt Heidi Schmidtke, die als Managing Director die Hotels & Hospitality Group von JLL leitet. Nicht die Rezession, sondern die stark gestiegenen Finanzierungskosten für Immobilien und die Renditen bei Alternativanlagen haben laut Meinung von Dr. Jan Linsin, Head of Research bei CBRE in Deutschland, 2023 den deutschen Immobilieninvestmentmarkt ausgebremst.

Nach Angaben von JLL setzten bei insgesamt 46 Transaktionen (drei Portfoliodeals und 43 Einzelabschlüsse) die Investoren mit 48 Prozent hauptsächlich auf Value-Add. 21 Transaktionen mit insgesamt 669 Millionen Euro seien hier verbucht worden. Dahinter hätten Core-Transaktionen mit 43 Prozent des Volumens rangiert, was 559 Millionen Euro bei 14 Transaktionen entsprechen würde. Die durchschnittliche Dealgröße bei Einzeltransaktionen belief sich laut BNP Paribas auf 22 Millionen Euro.

Größte Einzeltransaktionen des Jahres 2023:

- die Veräußerung des Ferienparks Center Parcs Allgäu an den britischen institutionellen Investor 22 Real Estate durch den französischen institutionellen Investor Batipart im Oktober 2023. Der Verkauf umfasste 750 der 1.000 Ferienhäuser sowie die wichtigsten Sport- und Freizeiteinrichtungen des Parks. Betreiber ist die französische Pierre & Vacances Gruppe. (Quellen: JLL und Cushman & Wakefield)

- der Verkauf des Steigenberger Hotel de Saxe in Dresden, als eines der Objekte aus der TLG-Übernahme durch Aroundtown. Käufer des Vier-Sterne Hotels mit 185 Zimmern war die Commerz Real, die das Objekt für den offenen Immobilienfonds Hausinvest erworben hat. Das Objekt wurde kürzlich renoviert und wird langfristig von der Deutschen Hospitality betrieben. (Quelle: JLL)

- die Akquise des neugebauten Leonardo Royal Köln/Bonn Airport vom Entwickler durch den langfristigen Pächter, die Fattal Hotel Group. (Quelle: JLL)

- der Ankauf der Azimut Hotels in Dresden mit 64 Zimmern und in Erding mit 54 Zimmern an die Trescher Verwaltungsgesellschaft aus München. Verkäufer war eine Tochtergesellschaft der russischen Azimut-Hotelgruppe. Beide Häuser werden zukünftig unter der neuen Marke Andante Hotels betrieben. (Quelle: Cushman & Wakefield)

- die Veräußerung des Relaxa Hotels mit 134 Zimmern in Ratingen, als Teil der mischgenutzten Immobilie Calor Carré, an die Investment- und Entwicklungsgesellschaft Westgard von Philipp Tecklenburg. Verkäufer war die deutsche LEG Gruppe. (Quelle: Cushman & Wakefield)

Größte Portfolio-Transaktionen:

- der Verkauf des A&O Portfolios durch TPG an ein Joint Venture der US-Private Equity Investoren Proprium und Stepstone. Das Portfolio umfasst 13 Immobilien, wovon sich zehn Immobilien mit 9.280 Betten in Deutschland befinden. Der Verkauf umfasste zudem die Plattform, die europaweit 39 Häuser betreibt. Davon sind insgesamt 25 Hotels in Deutschland. Weitere Objekte verteilten sich auf Österreich, Italien, Ungarn, Tschechien, Polen, Dänemark, Schottland und die Niederlande. Die gesamte Transaktion belief sich auf rund 800 Millionen Euro. (Quellen: JLL, Cushman & Wakefield)

- der Erwerb von drei Hotels im Quellness & Golf Resort Bad Griesbach durch den aktuellen Pächter RIMC Die Hotels sollen im laufenden Betrieb renoviert werden. Eines wird nach der Renovierung unter einem Franchise der Marriott Marke neupositioniert. (Quelle: JLL)

Perspektiven

Trotz der schwierigen Lage in 2023 sind die Analysten für das Jahr 2024 durchweg optimistisch: „Obgleich 2023 das schlechteste Jahresergebnis seit 2012 für den Hotelinvestmentmarkt darstellt, gibt es mehrere Anzeichen, die Hoffnung bereiten. Hierfür sprechen die stark fallenden Inflationsraten und erste Anzeichen für sinkende Zinsen sowie die robuste Entwicklung der Hotel-Performance“, sagt Josef Filser, Head of Hospitality Germany & Austria bei Cushman & Wakefield. Alexander Trobitz, Geschäftsführer und Head of Hotel Services der BNP Paribas Real Estate GmbH, pflichtet ihm bei: „Vieles deutet darauf hin, dass der Zinszyklus der Zentralbank seinen Höhepunkt in Kürze erreichen dürfte. Die Preisfindungsphase auf dem Hotelmarkt sollte dementsprechend weitestgehend abgeschlossen sein, und im Windschatten eines verbesserten Finanzierungsumfeldes sollte auch das Transaktionsgeschehen wieder anziehen“. Heidi Schmidtke von JLL weist auf weiteren Markttreiber hin, der auch Nicht-Fachleuten einleuchten dürfte: „Auch insolvente Immobilienprojekte werden zu einem Zuwachs an Verkäufen führen.“